深度调研

深度调研

人型机器人千亿市场未来可期 国产替代迎黄金窗口期

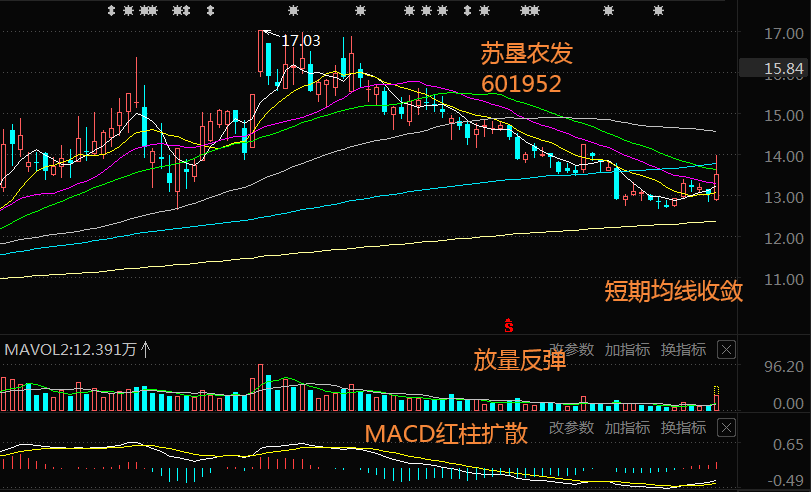

苏垦农发(601952)

【所属概念】

农业种植

【事件驱动】

美东时间周一,全球三大农机巨头之一的(AGCO)首席执行官Eric Hansotia表示,全球粮食短缺可能会持续到今年年底,乃至明年。

【技术图解】

【行业前景】

(1)粮价高涨推高粮商业绩(中泰证券《农业种植周报》2022-7-4)

2022年第二季度,美国粮食巨头ADM核心业务利润较去年翻倍。核心农业业务和油菜籽产业税前利润从去年同期的5.7亿美元增至11.2亿美元。首席财务官卢塔尔说,预计第三季度公司业绩应该会较去年大幅增长。ADM高管7月末曾表示,全球粮食供应紧张预计将使该公司在今年剩余时间保持强劲的利润。

(2)种业获得政策加持(中泰证券范劲松《稻麦销量增长,收入规模创同期新高》2022-4-30)

种业处于农业种植的最前端,被喻为农业的“芯片”,受到各方关注。2022年3月1日,新修订后的《种子法》正式实施,市场普遍认为,将为中国种子产业的发展构筑法律的基石,随着种业版权保护问题被强化,国内种业将迎来重大发展。

【核心优势】

(1)主粮种植业务再创佳绩(中泰证券范劲松《稻麦销量增长,收入规模创同期新高》2022-4-30)

公司全年种植业实现营收 31.77 亿元(yoy-3.14%),毛利率较上年提升 5.4%个百分点,其中大小麦种植实现营收 13.43 亿元(yoy+1.55%),毛利较上年提升 6.8%个百分点;水稻种植实现营收 15.50 亿元(yoy-10.74%),毛利较上年提升 4.1%个百分点。公司高产优势稳固,本部小麦平均亩产达 1147 斤,拓展基地小麦亩产达 927 斤、水稻 1101 斤,均创历史新高。

(2)内地租重签,继续保持成本优势(中泰证券范劲松《稻麦销量增长,收入规模创同期新高》2022-4-30)

公司于 2022 年 2 月 18 日与农垦集团签署《土地承包协议之补充协议》(合同期限为 2021.11.01 至 2041.10.31),承包面积变更为95.5 万亩(较前 5 年合同下降 1.8%),承包费为 361.64 元/亩/年(较前 5 年合同下降9.2%),承包面积和承包费的下降将有助公司控制未来营业成本的上涨,继续保持公司在同行业低成本的优势。

【风险提示】

原材料价格波动风险、自然灾害风险、产业政策及政府补助政策变化风险等。

秦川机床(000837)

【所属概念】

机器人

【事件驱动】

特斯拉预计将于9月30日推出Optimus人形机器人。多机构预计特斯拉将拉开人形机器人产业化序幕,行业发展提速。

【技术图解】

【行业前景】

(1)人形机器人千亿市场可期(东吴证券周尔双等《人形机器人迎产业化机遇,建议关注核心零部件环节》2022-7-20)

根据Marketsandmarkets的预测,全球人形机器人市场规模(仅考虑单机)将从2022年15亿美元提升至2027年的173亿美元(人民币兑美元6:1计算得1038亿元),千亿市场未来可期。

(2)国产工业机器人迎来进口替代的重要窗口期(开源证券孟鹏飞《通用自动化复苏,国产工业机器人进口替代确定性强》2022-6-26)

当下,国产机器人已经具备从产业链各个环节跟外资直接竞争的实力。同时,本轮疫情是国产进口替代的重要窗口期。工业机器人 “四大”总部和重要工厂均在上海,疫情对其产能和出货造成了较大的影响。国产工业机器人具备本土产业链优势,能够迅速调整应对,补上部分缺口,迎来进口替代的重要窗口期。

【主营业务】

秦川机床的主营业务为研发、生产和销售齿轮磨床、螺纹磨床、外圆磨床(曲轴磨、球面磨、车轴磨)、滚齿机、车齿机、通用数控车床及加工中心、龙门式车铣镗复合加工中心、精密高效拉床、塑料机械(中空机)等高端数控装备;数控复杂刀具、高档数控系统、滚动功能部件、汽车零部件、特种齿轮箱、机器人关节减速器、螺杆转子副、精密齿轮、精密仪器仪表、精密铸件等零部件产品;提供智能制造及自动化生产线、智能机床等智能制造及核心数控技术、装备等系统集成业务。

【风险提示】

全球疫情波动、技术迭代升级、下游拓展不及预期的风险。

北方华创(002371)

【所属概念】

半导体、半导体设备

【事件驱动】

近日,美国签署芯片法案,我国半导体国产化替代紧迫度再提升,数据显示,2021年总部位于中国大陆的半导体企业芯片产值123亿美元,在大陆1865亿美元芯片消费市场中仅占比6.6%,半导体国产替代的潜在规模极其庞大。

【技术图解】

【行业前景】

(1)半导体设备国产化趋势不变(光大证券刘凯《国内半导体设备招投标月度数据跟踪第11期》2022-5-16)

目前大力提高中国大陆半导体设备及材料供应商的竞争力,对保障中国半导体产业链安全具有显著的溢出效益,有助于大大降低美国等出口管制所带来的风险。因此,尽管存在巨大的进入壁垒,中国政府将继续重点支持本⼟的半导体设备及材料行业,即使在中美关系缓和以及设备松绑的情况下,国产化大趋势不变。

(2)国产半导体设备仍处于扩张期(光大证券刘凯《国内半导体设备招投标月度数据跟踪第11期》2022-5-16)

2020年中国大陆半导体设备销售额为 187.2 亿美元,同比增长39.2%,占全球半导体设备市场的 26.3%,首次成为全球最大的半导体设备市场。我们预计中国大陆半导体设备销售额全球占比有望从 2021 年的 28%提升到 2023 年的32%,呈逐年上升的趋势。由此测算,2021 年中国大陆半导体设备销售额预计将达到 287.8 亿美元,同比增长 53.7%,预计 2022 年中国大陆半导体设备销售额有望达到 343.0 亿美元,同比增长 19.2%,到 2023 年中国大陆半导体设备销售额有望增长 5.8%至 362.9 亿美元。

【核心优势】

(1)半导体设备核心供应商(方正证券邵将《平台化布局“刻蚀+沉积+清洗+热处理”》2021-11-23)

2017年七星电子与北方微电子重组后,北方华创半导体设备布局涵盖刻蚀、沉积、清洗、热处理、检测等多环节,下游覆盖逻辑、存储、功率、三代半、光伏、面板等多领域,是国内首屈一指的平台型半导体设备供应商。

(2)硅刻蚀领军者(方正证券邵将《平台化布局“刻蚀+沉积+清洗+热处理”》2021-11-23)

北方华创自成立便开始研发刻蚀技术,2005年第一台8吋ICP刻蚀机上线,是我国自主研发的第一台干法刻蚀机;目前公司已形成对硅、介质、化合物半导体、金属等多种材料的刻蚀能力。公司尤其在国产ICP刻蚀技术方面具备领先地位;应用于集成电路领域的硅刻蚀机已突破14nm技术,进入主流芯片代工厂。

【风险提示】

下游扩产不及预期;产品研发不及预期;行业景气度不及预期。